Если Вы только начинаете делать покупки в зарубежных интернет-магазинах, то одним из первых перед Вами обязательно встанет вопрос оплаты товаров.

Дело в том, что за рубежом широко распространена практика платежей с помощью банковских карт и практически не развит привычный для россиян рынок виртуальных валют. Поэтому первым делом ещё перед началом покупок следует завести себе хотя бы одну из множества предлагаемых банками карт, которая подойдёт для расчётов через интернет.

Какие карты подходят для оплаты в зарубежных магазинах, eBay, Aliexpress и т.д.

1. Карта должна приниматься большинством зарубежных интернет-магазинов и иметь возможность привязки к PayPal.

По такому критерию подходят банковские карты двух популярных во всём мире платёжных систем Visa и MasterCard. За бортом остаются «экзотические» для россиян китайская UnionPay, японская JCB, американская American Express и отечественная «Мир», поскольку они широко распространены только в пределах определённых географических регионов и далеко не все могут быть привязаны к PayPal.

Что же касается Visa и MasterCard, то и среди них есть ограничения.

К подходящим классам относятся:

- карты Classic, Gold, Platinum и другие ещё более престижные у Visa;

- карты Standard, World, Gold, Platinum у MasterCard.

2. Карта должна иметь минимальную стоимость годового обслуживания.

Ежегодная плата за годовое обслуживание карт высоких классов может быть достаточно высокой. Вместе с тем с такими картами Вы получаете преимущества и дополнительные услуги, которыми вряд ли когда-либо воспользуетесь. Для интернет-покупок подойдут самые массовые классы — Classic у Visa и Standart или World у Mastercard. Стоимость их годового обслуживания или минимальна, или отсутствует вовсе.

Ежегодная плата за годовое обслуживание карт высоких классов может быть достаточно высокой. Вместе с тем с такими картами Вы получаете преимущества и дополнительные услуги, которыми вряд ли когда-либо воспользуетесь. Для интернет-покупок подойдут самые массовые классы — Classic у Visa и Standart или World у Mastercard. Стоимость их годового обслуживания или минимальна, или отсутствует вовсе.

3. Поскольку довольно часто Вы будете оплачивать покупки в иностранной валюте, то необходимо выбирать такой банк-эмитент карт, который имеет или минимальные комиссии при конвертации из одной валюты в другую, или предоставляет возможность открыть карточный счёт в иностранных валютах, например в долларах США или евро.

4. Карта должна удобно пополняться. Довольно часто бывает так, что ближайшее отделение банка расположено очень далеко или имеет неудобный график работы. В этом случае и пригодятся альтернативные способы внесения денег. Убедитесь в том, что банк предоставляет возможность пополнять карты не только в своих отделениях, но и множеством других способов: наличными через розничные торговые сети (например, «Евросеть», «Связной»), банковским переводом, электронными деньгами, через терминалы оплаты или банкоматы.

5. Карта должна быть безопасной для совершения онлайн-платежей. Безопасность карты определяется множеством факторов:

- возможностью подтверждать операции кодом, приходящем по sms перед каждой покупкой ( технология 3D-Secure);

- возможностью установки лимитов,

- контролем расходов через интернет-банк и через короткие сообщения;

- наконец, политикой банка, запрещающей, например, подозрительные операции.

Стоит отметить, что безопасность карты — «палка о двух концах». С одной стороны, хорошо, что Ваши деньги надёжно защищены. Но с другой стороны, Вы можете столкнуться с тем, что в некоторых интернет-магазинах из-за строгих ограничений со стороны банка будет невозможно совершить платёж. В этом случае необходимо выяснять конкретную причину совместно с магазином и банком или просто иметь запасную карту другой финансовой организации.

К недостаткам виртуальной карты следует отнести то, что такие карты немного неудобны в повседневном использовании. Они имеют ограниченный баланс, который не всегда можно пополнить, действуют короткий промежуток времени (от месяца до года), требуют постоянного перевыпуска защитного кода (иногда для каждой операции). Идеальным сбалансированным решением будет комбинация физической карты, в дополнение к которой выпущена виртуальная карта, которая и будет основной при расчётах в интернете.

6. Очень желательно, чтобы карта имела привлекательную бонусную программу. Это не самый важный критерий при выборе карты, но один из самых приятных. Многие банки поощряют оплату картами, предлагая взамен бонусные баллы, мили авиакомпаний, или даже возврат части потраченных сумм. Обычно баллами удаётся вернуть немного — 1-2% от потраченного, но при больших оборотах, это уже значительные суммы.

Какие из популярных банковских карт подходят для покупок в магазинах

1. Кредитная карта для покупок на eBay от «Тинькофф Кредитные Системы» (ТКС).

- Главным достоинством данной карты является возможность получать 3% от стоимости покупок на eBay и в любых других интернет-магазинах баллами и 1 тыс. подарочных бонусов при первой покупке. Полученные бонусы можно вновь использовать для покупок на eBay.

- Баллы конвертируются в скидку на eBay при сумме заказа от 2 тыс. руб.

- Карта является кредитной, поэтому нет необходимости пополнять её перед покупкой. Достаточно 1 раз в месяц оплачивать счёт в любом салоне «Евросети» или «Связного» без комиссии.

- Имеется удобный интернет-банк и мобильное приложение для всех популярных платформ.

- К слабым сторонам следует отнести платное годовое обслуживание, которое немного выше (990 руб.), чем у других кредитных карт этого же банка.

2. Кредитная карта любителей шоппинга на Aliexpress от «ТКС».

Для тех, кто предпочитает делать выгодные покупки на Aliexpress, «ТКС» также имеет очень интересную карту.

В числе её преимуществ:

- 5% от покупок на Aliexpress и 1% с любых других приобретений по карте возвращаются в виде бонусов, которые можно тратить на новые заказы с этой площадки стоимостью от 500 руб.

- Также, как и аналог с eBay, эта карта является кредитной, то есть не нуждается в заблаговременном пополнении.

- Получение этой карты открывает доступ ко всем мобильным и интернет-сервисам по управлению счётом, удобством которых славится «ТКС».

- Из слабых сторон этой карты можно отметить лишь необходимость вносить ежегодную плату за обслуживание.

3. Карта «Кукуруза» от «Евросети».

Плюсы:

- бесплатное обслуживание;

- бесплатное пополнение в салонах «Евросети», которые часто более доступны, чем отделения некоторых банков;

- конверсионные операции по курсу Центрального Банка, то есть совсем без комиссии банка, что в подавляющем большинстве случаев очень выгодно для покупателя;

- бесплатное SMS-информирование и интернет-банк;

- хорошая бонусная составляющая, позволяющая получать до 9,5% от стоимости покупок на Aliexpress и 5% на Geаrbest баллами ( услуга не совместима с другими кэшбэк-сервисами).

Минусы:

- невозможность выпуска виртуальной карты;

- комиссия при снятии наличных без подключенной услуги «Процент на остаток».

4. Карта Яндекс.Деньги.

Плюсы:

- карта с недорогим обслуживанием (199 руб. за 3 года);

- пополняется там же, где пополняются «Яндекс.Деньги» (салоны сотовой связи, «Сбербанк»), поскольку у них единый счёт;

- возможность выпустить виртуальную карту;

- опция выпуска партнёрской карты с бонусной программой «Связного».

Минусы:

- комиссия за снятие наличных (3%+15 руб.);

- высокая стоимость конверсионных операций.

5. Другие кредитные карты «ТКС» и дебетовая Tinkoff Black.

Кредитные карты от «ТКС» в общем характеризует хорошая бонусная программа, позволяющая во время отдельных акций получать до 30% от покупок баллами или универсальными милями авиакомпаний, а также высокий класс самой карты.

К сожалению, за класс необходимо платить годовую комиссию. Зато задолженность по этим картам удобно и без комиссии погашается в популярных салонах сотовой связи.

Для тех кто желает бесплатного годового обслуживания, существует дебетовая карта этого же банка. Но будьте готовы к тому, что для этого на ней постоянно должна находиться определённая сумма денег — 30 тыс. руб. Впрочем, карта удобна для хранения собственных средств в том плане, что на остаток ежемесячно начисляется до 7% годовых и есть возможность снятия наличных без комиссии. Также очень приятно, что ежемесячно все расходы по ней частично (опять же по акциям до 30%, но обычно 1-5%) компенсируются путём возврата денежных средств на счёт.

6. Виртуальные карты Qiwi.

Счёт в системе Qiwi по сути уже является счётом виртуальной карты, поэтому его очень легко пополнять через терминалы. Есть возможность выпустить пластиковый вариант карты Visa, в котором ограничения на максимальный баланс не такие жёсткие, однако существует комиссия 2,5% на покупки в иностранных магазинах.

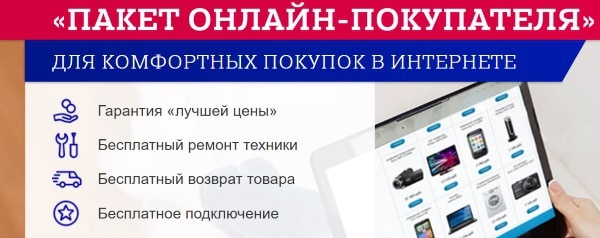

7. Пакет онлайн-покупателя от Почта Банка.

«Почта Банк» предлагает уникальный комплекс услуг, учитывающих основные потребности любого активного интернет-покупателя. Пакет может быть подключен к любой карте банка, в том числе к бесплатной виртуальной, если по ней совершено операций больше, чем на 7500 руб.

- Гарантия «Лучшей цены» — по сути является универсальным аналогом Price Match и Price Adjustment, то есть компенсацией разницы между ценой покупки и более выгодным предложением в другом магазине.

- Бесплатный ремонт — возможность ремонта сломавшейся покупки или полная денежная компенсация, если вещь ремонту не подлежит.

- Бесплатный возврат товара — компенсация стоимости отправки покупки назад продавцу, если она не подошла или не соответствует характеристикам.

8. ShoppingCard от «Промсвязьбанка» (ПСБ).

Карточный продукт от «ПСБ» специально нацелен на активных покупателей и предлагает ряд важных преимуществ, касающихся именно зарубежного шоппинга.

- По карте предоставляется страховка на тот случай, если вы стали жертвой мошенничества или потеряли карту/против своей воли раскрыли её реквизиты злоумышленникам.

- Разница между валютным курсом ЦБ и ПСБ по валютным платежам компенсируется внутренними бонусными баллами.

- Владелец карты получает 10% скидку на экспресс-доставку от известного посредника по покупкам в США Shopotam.

К сожалению, использование карты предполагает внесение платы за ежегодное обслуживание, которое составляет 997 руб.

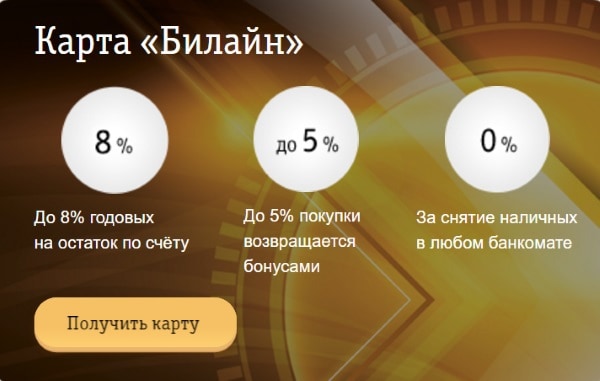

Карты от 2 крупных телеком-операторов будут особенно выгодны пользователям их услуг, то есть практически каждому российскому покупателю.

Ключевым их преимуществом является возможность компенсировать расходы на связь, совершая любые платежи с этих карт.

- Карта «Билайн» выпускается и обслуживается бесплатно и позволяет получать до 5% баллами в выбранных категориях и отличается использованием курса ЦБ для валютных операций.

- Для получения скидки на оплату пакетного тарифа у МТС необходимо выполнить минимальное условие по обороту (от 10 тыс. руб. в месяц) или по минимальному остатку (от 50 тыс. руб.). Стоимость обслуживания карты — 199 руб. в год.

Как альтернативный источник информации по картам можно порекомендовать специальный раздел на banki.ru или рейтинг популярных кредитных карт.

FrenzyShopper Покупки в зарубежных интернет магазинах

FrenzyShopper Покупки в зарубежных интернет магазинах